อ่านบทวิเคราะห์เรื่องเงินเฟ้อ ที่เขียนโดย Council of Economic Advisers (CEA) คณะกรรมการที่ปรึกษาด้านเศรษฐกิจประธานาธิบดีสหรัฐ (CEA เป็นหน่วยงานอย่างเป็นทางการของตำแหน่งประธานาธิบดี มีกรรมการจำนวน 3 คนที่ประธานาธิบดีแต่งตั้ง)

บทความเขียนขึ้นในเดือนกรกฎาคม 2021 หรือประมาณ 1 ปีมาแล้ว ช่วงที่เศรษฐกิจสหรัฐกำลังอยู่ในช่วง “ขาขึ้น” หลังสถานการณ์ COVID เริ่มคลี่คลาย และมีมาตรการกระตุ้นเศรษฐกิจหลายอย่าง ส่งผลให้เศรษฐกิจเติบโตร้อนแรง และเริ่มมีปัญหาเงินเฟ้อตามมา

ระยะเวลา 1 ปีระหว่างบทความเผยแพร่ และสถานการณ์ปัจจุบัน ณ กลางปี 2022 มีเหตุการณ์ต่างๆ เปลี่ยนไปจากเดิมมหาศาล (เช่น สงครามยูเครน) ภาพรวมคือเงินเฟ้อพุ่งขึ้นเยอะกว่าที่ CEA คาดไว้มาก แต่ประเด็นหลักที่ต้องการสื่อคือ CEA พามองย้อนไปดู “ประวัติศาสตร์เงินเฟ้อของสหรัฐในอดีต” ทำให้เรามองเห็นแพทเทิร์นระยะยาวของเงินเฟ้อได้ชัดเจนขึ้น

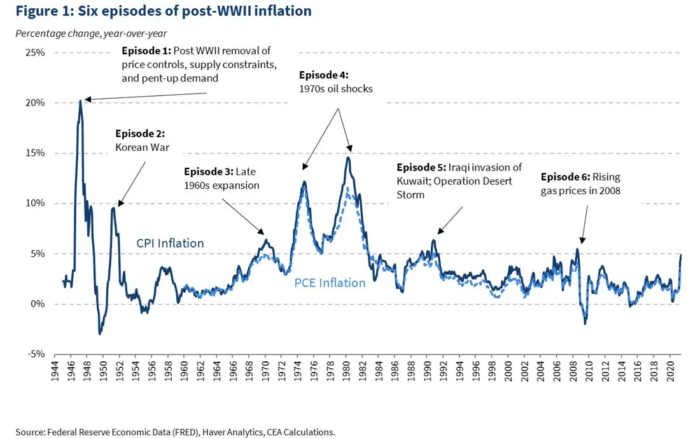

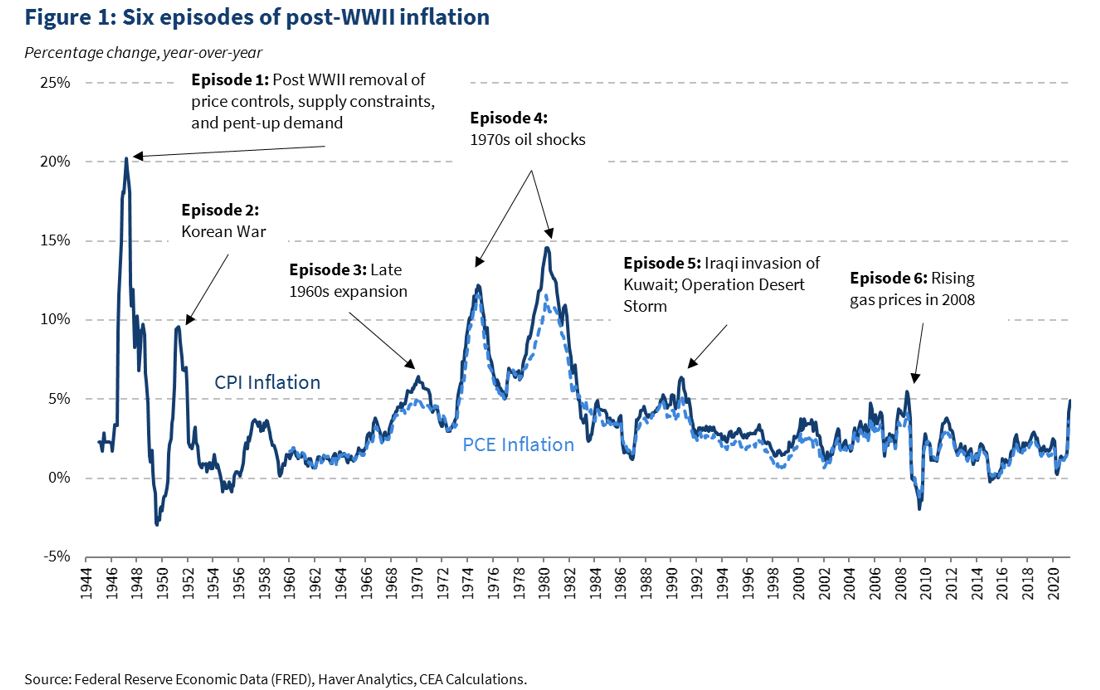

ด้วยข้อมูลในอดีตที่สามารถย้อนหลังไปนานที่สุดเท่าที่ทำได้ (วงการวิจัยของฝรั่งมันดีตรงนี้แหละ) งานศึกษาของ CEA พาเราย้อนไปถึงช่วงสงครามโลกครั้งที่สอง เพื่อดูว่ามีสภาวะเงินเฟ้อรอบใหญ่ๆ เกิดขึ้นกี่ครั้งบ้าง และแต่ละครั้งมีปัจจัยมาจากอะไร

ข้อสรุปของ CEA คือมีเงินเฟ้อใหญ่เกิดขึ้นทั้งหมด 6 ครั้ง ดังนี้

- 1946-1948 เงินเฟ้อหลังอเมริกาชนะสงครามโลก ปัจจัยเกิดจากการยกเลิกนโยบายควบคุมราคาสินค้าระหว่างสงคราม (the elimination of price controls), ปริมาณสินค้าในสต๊อกขาดแคลน (supply shortages) และความต้องการซื้อถูกสะสมมานานระหว่างสงครามเลยระเบิดออก (pent-up demand)

- 1950-1951 เงินเฟ้อระหว่างสงครามเกาหลี ปัจจัยเกิดจากคนอเมริกันแตกตื่น กลัวว่าสงครามจะทำให้สินค้าขาดแคลนเหมือนช่วงสงครามโลก เลยแย่งกันไปซื้อกักตุนเอาไว้ รัฐาลสหรัฐต้องออกมาตรการควบคุมราคาชั่วคราว (แต่หลังสงครามเกาหลี พอยกเลิกมาตรการควบคุมราคาแล้ว เงินกลับไม่เฟ้อเหมือนหลังสงครามโลก)

- 1969-1971 เกิดจากเศรษฐกิจเติบโตร้อนแรง ทำให้สินค้าราคาพุ่ง แก้โดยมาตรการควบคุมราคาสินค้าและหยุดขึ้นเงินเดือนในยุค Nixon

- 1973-1982 เกิดจากปัญหาราคาน้ำมัน oil shock ในทศวรรษ 70s ที่แบ่งเป็น 2 ช่วงย่อย ได้แก่ OPEC ควบคุมปริมาณส่งออกน้ำมัน และปัญหาแถวอิหร่าน คือ การปฏิวัติอิหร่าน (1978) กับสงครามอิรัก-อิหร่าน (1980) ทำให้ปริมาณน้ำมันโลกลดลง

- 1989-1991 เกิดจากสงครามอ่าวเปอร์เซีย อิรักบุกคูเวต ทำให้ราคาน้ำมันโลกพุ่งขึ้นจากสถานการณ์ที่ไม่แน่นอน

- 2008 เป็นเหตุการณ์เงินเฟ้อสั้นๆ จากราคาน้ำมันพุ่งในช่วงปี 2008 และหยุดไปช่วงวิกฤตเศรษฐกิจสหรัฐ

จะเห็นว่า สภาวะเงินเฟ้อ 3 ครั้งหลังสุด เกิดจากปัจจัยราคาน้ำมันเป็นเรื่องใหญ่ แต่เงินเฟ้อในปี 2021 ไม่ได้เกิดจากราคาน้ำมันเลย (ส่วนปี 2022 เป็นอีกเรื่องนึง เป็นปัจจัยที่เข้ามาเสริมเหยียบซ้ำ)

ส่วนสถานการณ์เงินเฟ้อรอบที่ 3 (1969-1971) เกิดจากภาวะเศรษฐกิจในยุคก่อนหน้านั้นที่เติบโต 5% ต่อเนื่องกันมา 5 ปีติด ซึ่งเทียบไม่ได้กับยุค COVID ที่เศรษฐกิจถดถอย

กรณีเงินเฟ้อรอบที่ 2 (สงครามเกาหลี) มีความคล้ายกับรอบปี 2021 อยู่บ้าง ตรงที่เงินเฟ้อเกิดจากการซื้อสินค้า แต่ต่างกันที่รอบสงครามเกาหลีซื้อเพราะกลัวของหมด แต่รอบปี 2021 ไม่ได้กลัวของหมด ซื้อเพราะเป็นดีมานด์สะสมตอน COVID

เมื่อตัด 5 กรณีหลังสุดออกไป เราจะเหลือสถานการณ์เงินเฟ้อที่ใกล้กับปี 2021 มากที่สุด คือ เงินเฟ้อช่วงหลังสงครามโลกครั้งที่ 2

เราอาจเทียบสงครามโลกครั้งที่ 2 และ COVID ว่าเป็นเหตุการณ์ช็อคครั้งใหญ่ระดับโลกในสเกลเดียวกัน ส่งผลให้เกิดปัญหาสินค้าขาดแคลน (supply shortages) และดีมานด์สะสม (pent-up demand) เหมือนกัน

- supply shortages ในยุคสงครามโลก ประชาชนอเมริกัน (ที่อยู่บนแผ่นดินอเมริกา และไม่ได้รับผลกระทบโดยตรงจากสงครามที่เกิดขึ้นในภูมิภาคอื่น) ไม่สามารถซื้อสินค้าคงทน (durable goods) จำพวกตู้เย็น รถยนต์ วิทยุ ฯลฯ เพราะไม่มีสินค้าวางขาย โรงงานอุตสาหกรรมต้องไปผลิตสินค้าเพื่อการทหารแทน ตรงนี้เทียบได้กับโรงงานในยุค COVID ต้องหยุดชะงักในยุค COVID

- pent-up demands ประชาชนอเมริกันโดนจำกัดโควต้าซื้อทั้งสินค้าบริโภค (consumer goods) เช่น น้ำตาล กาแฟ ชีส และสินค้าคงทน (durable goods) เช่น รองเท้า ยางรถยนต์ น้ำมัน ส่งผลให้เกิดเงินออมสะสม (personal savings) เพิ่มขึ้นมากในระบบ ซึ่งเงินเหล่านี้พร้อมใช้จ่ายในยุคหลังสงคราม ตรงนี้เหมือนกับการบริโภคในยุคหลัง COVID ที่ประชาชนออกมาพร้อมใจกันกินข้าวนอกบ้าน ไปเที่ยว ใช้จ่ายกัน

ไม่มีภาวะเศรษฐกิจใดที่เหมือนกัน 100% อยู่แล้ว จุดต่างสำคัญของภาวะเงินเฟ้อหลังสงคราม กับภาวะเงินเฟ้อหลัง COVID คือ ยุคสงครามโลก รัฐบาลอเมริกันมีมาตรการควบคุมราคา (price control) ที่ช่วยลดราคาสินค้าลงไปราว 30% ของราคาที่ควรจะเป็น พอปลดมาตรการนี้ออก ราคาสินค้าจึงพุ่งขึ้นทันที แต่โลกในปี 2020 ไม่มีมาตรการนี้

เมื่อเห็นต้นแบบของเงินเฟ้อยุคหลังสงครามโลก ที่มีความคล้ายคลึงกับเงินเฟ้อยุคหลัง COVID แล้ว คำถามคือเราสามารถคาดเดาอะไรได้บ้าง

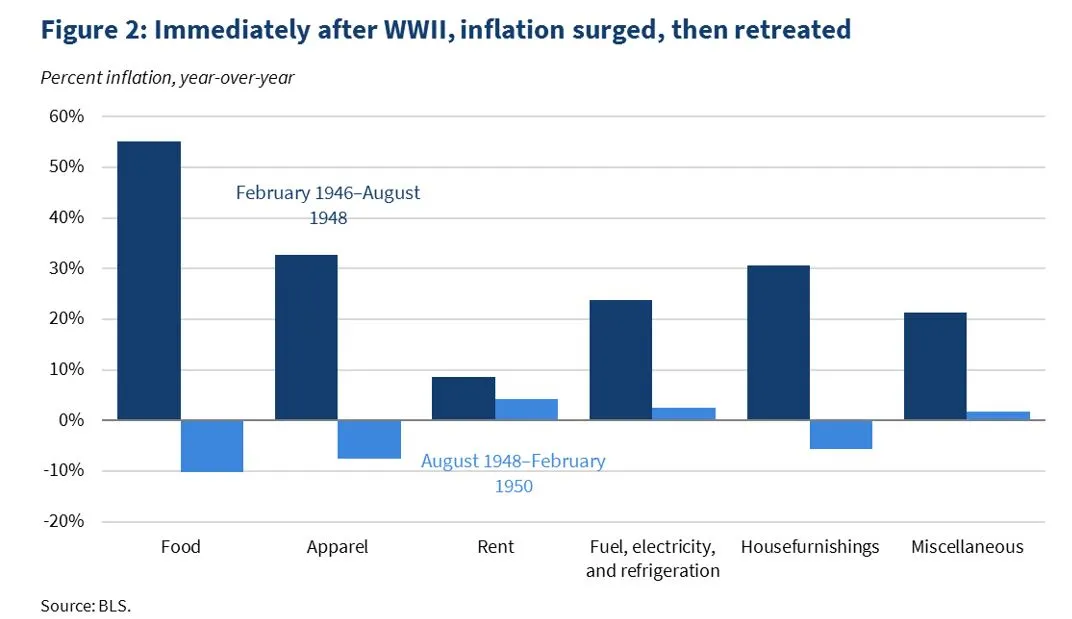

สิ่งที่เกิดขึ้นในยุคหลังสงครามคือ ราคาสินค้าต่างๆ เพิ่มขึ้นอย่างรวดเร็วใน 2 ปีแรก (1946-1948) และปรับตัวลดลงในอีก 2 ปีต่อมา (1948-1950) หลังซัพพลายเชนกลับมาเป็นปกติแล้ว และดีมานด์ของผู้บริโภคเริ่มหมดแรง ในบางเซกเตอร์ถึงขั้นติดลบด้วยซ้ำ เป็น recession แบบอ่อนๆ

แน่นอนว่า สถานการณ์ในปี 2022 ย่อมต่างไป เพราะมีปัจจัยอื่นเข้ามาหนุนเสริม เช่น สงครามยูเครน ราคาน้ำมันโลก ฯลฯ การขึ้นดอกเบี้ยของ Fed สองรอบล่าสุด (ครั้งละ 75 bps) น่าจะสะท้อนให้เห็นทิศทางความพยายามควบคุมเงินเฟ้อ รวมกับภาวะเศรษฐกิจสหรัฐที่เริ่มชะลอตัว (บางบริษัทเริ่มลดการจ้างงาน, GDP ลดลง) ก็ช่วยให้เห็นทิศทางของเศรษฐกิจอเมริกัน ที่เป็นตัวหลักในการขับเคลื่อนเศรษฐกิจโลก และส่งผลกระทบต่อภาวะเงินเฟ้อทั่วโลกทั้งทางตรงและทางอ้อม