ปี 2022 ถือเป็นจุดเปลี่ยนสำคัญอีกครั้งของเศรษฐกิจโลก หลังจาก FED หรือธนาคารกลางสหรัฐ ในฐานะ regulator ทางการเงินที่สำคัญที่สุดในโลก ตัดสินใจขึ้นดอกเบี้ยนโยบายชุดใหญ่ สิ้นสุดภาวะ “ดอกเบี้ยต่ำเรี่ยดิน” ที่ FED ใช้กระตุ้นเศรษฐกิจมายาวนานสิบกว่าปี นับตั้งแต่วิกฤตปี 2008

การขึ้นดอกเบี้ยของ FED ส่งผลให้ธนาคารกลางทั่วโลกต้องขึ้นดอกเบี้ยตามกันหมด ไม่อย่างนั้นต้องเผชิญกับภาวะเงินทุนไหลออก เพื่อไปทำเงินจากประเทศที่อัตราดอกเบี้ยดีกว่า และยังทำให้ประเทศนั้นๆ ต้องประสบปัญหาเรื่องค่าเงินอ่อนจนเกินไปด้วย

เหตุการณ์นี้เลยทำให้สิ่งที่เรียกว่า “ยุคสมัยของเงินราคาถูก” (The Age of Cheap Money) เพราะดอกเบี้ยถูกนั้นจบลง เข้าสู่ “ยุคที่เงินหายากขึ้น” (The Age of Tight Money) ซึ่งน่าจะกินเวลาอีกหลายปี

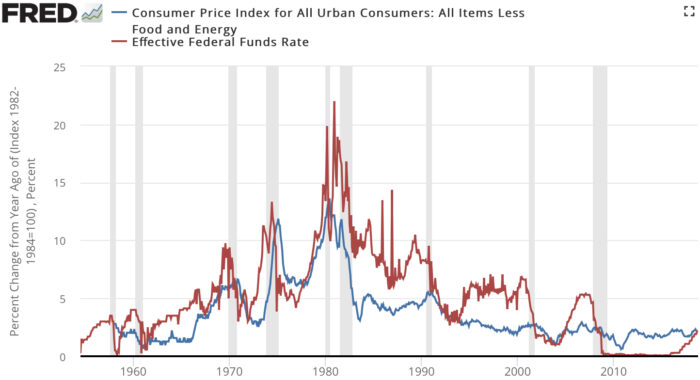

มนุษย์อาจมีความทรงจำไม่ยืนยาวนัก เราอาจคุ้นเคยกับยุค Cheap Money ในรอบสิบกว่าปีที่ผ่านมา จนรู้สึกว่ามันเป็นเรื่องปกติไปแล้ว (ทั้งที่ไม่ใช่เรื่องปกติเท่าไร หากดูเทียบกับกราฟข้างต้น) พอมาเผชิญกับ “ความเปลี่ยนแปลง” ในปี 2022 เป็นต้นไป จึงต้องพยายามปรับตัวและเข้าใจบริบทของยุคสมัยให้มากขึ้น

บทความจาก Australian Financial Review พยายามเปรียบเทียบว่ายุค Cheap Money (post-2008) สร้างความแตกต่างอย่างไรจากยุคก่อนหน้า (pre-2008) ที่จับต้องได้ในชีวิตจริงๆ

ดอกเบี้ยถูก ทำให้ราคาบ้านแพง เพราะคนกู้เงินมาซื้อบ้านกันได้ง่ายขึ้น

For homeowners, much lower mortgage payments helped to take the edge off stagnant wage growth. Low rates also helped to boost the prices of homes and other assets.

People who owned houses had the weird feeling their properties were earning more than they themselves were. People who weren’t on the housing ladder watched the bottom rung move further away.

In the UK, 55 per cent of those born between 1956 and 1960 were homeowners by the age of 30. For people like me born between 1981 and 1985, that figure was just 27 per cent.

ดอกเบี้ยถูก ทำให้การซื้อรถทำได้ง่ายขึ้น เพราะสถาบันการเงินพร้อมปล่อยกู้ เราจึงเห็นรถแพงๆ มากขึ้นบนท้องถนน แม้ประเทศอาจไม่ได้รวยขึ้นจริงๆ เท่าไรนัก

The car market changed too. Instead of buying a new car with cash up front, it became increasingly popular to use “personal contract purchase” schemes which allowed customers to pay a deposit and a monthly fee.

This allowed people to drive fancier cars. In the UK in 2006, 46 per cent of new car registrations were financed at the point of sale by members of the Finance & Leasing Association. By 2019, that figure was almost 92 per cent.

The UK wasn’t getting much richer as a nation, but you wouldn’t have known it from all the Audis on the roads.

ดอกเบี้ยถูก ทำให้เกิด startup ที่ทำธุรกิจแบบขาดทุนเอาไว้ก่อนได้ ในแง่ของผู้บริโภคเราจึงมีชีวิตที่สะดวกสบายมาก โดยแลกกับการจ่ายเงินไม่ได้เยอะตาม เพราะมีเงินจากนักลงทุน จาก VC มาช่วยอุ้มเอาไว้ (เคยเขียนเอาไว้ใน Frictionless Life)

Low interest rates also sent money gushing into loss-making start-ups that promised to grow quickly. From Uber and Deliveroo to quick grocery delivery apps like Getir and Gopuff, investors subsidised people’s taxi rides, takeaway meals and 15-minute deliveries of treats like beer and chocolate.

ดอกเบี้ยถูก ทำให้เกิดธุรกิจ Buy Now Pay Later (BNPL) ขึ้นมามากมาย ซื้อของด้วยเงินผ่อน งวดแรกๆ อาจไม่มีดอกเบี้ยเลยด้วยซ้ำ เพราะผู้เล่นในตลาดต่างแข่งกันนำเสนอสิทธิประโยชน์ให้ผู้บริโภค

Then there was the expansion of “buy now, pay later” companies, which partner with retailers to give customers the option to pay for their stuff via interest-free instalments.

This business model was perfectly placed to help retailers drive up sales in an era in which young consumers were feeling the pinch in their pay packets.

ในยุคที่เงินแพง เราทำสิ่งที่ว่าข้างต้นทั้งหมดไม่ได้แล้ว

บทความ The easy money era is over but world leaders have not got the memo ใน Financial Times โดย Ruchir Sharma (ปัจจุบันเป็นประธาน Rockefeller International) ให้มุมมองในระดับมหภาค ในระดับของรัฐ ว่ามุมมองของนักลงทุนทั่วโลกกำลังค่อยๆ เปลี่ยนไป และหากนักลงทุนมีความเห็นว่าประเทศไหนยังมีเศรษฐกิจที่ฟุ่มเฟือย ไม่รัดเข็มขัดมากพอ ก็จะทิ้งหุ้นของตลาดประเทศนั้นๆ

In the 2010s, when interest rates hit historic lows, markets punished very few free spenders — Greece, Turkey and Argentina, most notably — for extreme fiscal or monetary irresponsibility. Now inflation is back, rates are rising and debt levels have been elevated worldwide, investors are targeting an expanding list of countries.

The markets have forced a shift in policy, or at least tone, this year on countries ranging from the UK to Brazil, Chile, Colombia, Ghana, Egypt, Pakistan, even defiantly populist Hungary.

นักการเมืองที่โดนสังเวยไปแล้วคือ Liz Truss นายกหญิงของอังกฤษที่อยู่ได้เพียงไม่กี่วัน เพราะนโยบายเศรษฐกิจของเธอไม่ได้รับการตอบรับจากตลาด จนส่งผลสะเทือนต่อค่าเงินปอนด์อย่างหนัก หรือข้ามมหาสมุทรไปบราซิล ประธานาธิบดี Lula da Silva ที่มีนโยบายแบบฝ่ายซ้าย ใช้เงินเยอะ ก็ถูกวิจารณ์หนักเช่นกัน

Conservative UK prime minister Liz Truss was forced out in October after markets reacted to her unfunded tax cuts by dumping the pound. Her successor scrapped her agenda. Soon after, the spending plans of leftist firebrand Luiz Inácio Lula da Silva, incoming president of Brazil, triggered a sell-off.

In the past decade, low rates made borrowing so easy and sovereign default so rare, that many governments dared to live beyond their means. Now, as borrowing costs and default rates rise, change is being forced on them, starting in the less-developed nations most vulnerable to foreign creditors.