มาเรียนคอร์ส Decentralized Finance and Blockchain ของ Degree Plus ต้องนั่งฟังเลคเชอร์ปรับพื้นฐานการเงินอย่างเข้มข้น 😅

มาเจอตอนที่เกี่ยวกับพื้นฐานของ “ตลาด” (exchange) ได้เรียนความหมายของคำที่คุ้นๆ หูอย่าง dealer, broker, clearing, settlement อย่างจริงๆ จังๆ เลยมาจดเก็บไว้สักหน่อย

แน่นอนว่าเราเรียนเรื่องตลาดในความหมายของตลาดเงิน-ตลาดทุนเป็นสำคัญ (เช่น ซื้อเงินตรา ซื้อหุ้น หรือซื้อโภคภัณฑ์) แต่จริงๆ แล้วมันเป็นแนวคิดที่มีอยู่ใน “ตลาด” ทุกประเภท

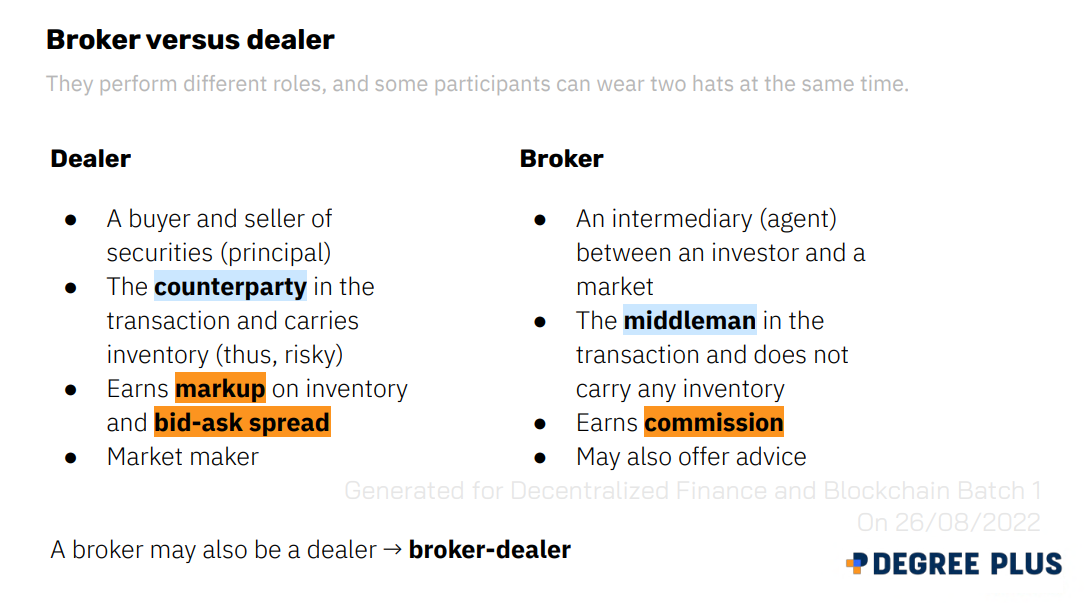

Broker vs Dealer

ในการซื้อขายสินค้าใดๆ หากเป็นการซื้อขายผ่านตัวแทนหรือคนกลาง (middleman) มีตัวแทน 2 แบบคือ broker และ dealer

- Dealer

- เป็นเจ้าของสินค้า (carry inventory) ซื้อของจากคนอื่นมาขายต่อเรา

- เราซื้อขายกับ dealer โดยตรง (เป็น counterparty)

- ทำเงินจากส่วนต่างราคา (markup)

- ตัวอย่างในชีวิตจริง เช่น เต็นต์รถมือสอง, ร้านขายของเก่า, ร้านแลกเงินต่างประเทศ

- Broker

- ไม่ได้เป็นเจ้าของสินค้า เป็นนายหน้าไปเจรจาซื้อขายของให้เรา

- เราไม่ได้ซื้อขายกับ broker โดยตรง (broker เป็นแค่ middleman)

- ทำเงินจากค่าธรรมเนียมการซื้อขาย (commission)

- บางครั้ง broker อาจทำตัวเป็น dealer ไปพร้อมกันได้ด้วย เรียกว่า broker-dealer

Exchange and Order

ตลาดซื้อขายแลกเปลี่ยนในอดีต (เช่น ห้องค้าหุ้นในตลาดหุ้น หรือ ตลาดปลาที่ญี่ปุ่น) มีพื้นที่ซื้อขาย (trading floor) เชิงกายภาพจำกัด ไม่สามารถให้ทุกคนเข้าไปได้ จึงอนุญาตให้เฉพาะตัวแทน (broker) เข้าไปซื้อขายแทนลูกค้าเท่านั้น

broker จึงต้องรวมคำสั่งซื้อ (order) จากลูกค้าหลายๆ คนเข้าไปซื้อขายทีเดียวเป็น order book และส่งคำสั่งซื้อเป็นล็อต

เมื่อออเดอร์มีปริมาณมาก แต่ละออเดอร์มีความต้องการแตกต่างกัน ตลาด (exchange) จึงจำเป็นต้องมีวิธีการจับคู่ออเดอร์ซื้อขายให้เหมาะสมและมีประสิทธิภาพที่สุด แน่นอนว่าหากความต้องการซื้อกับขายไม่เท่ากัน บางออเดอร์อาจไม่ได้รับการตอบสนอง (fulfill)

ตัวอย่างรูปแบบคำสั่งซื้อที่เป็นไปได้ จะอิงตามปัจจัย 3 อย่างคือ ปริมาณ (quantity) ราคา (price) ระยะเวลา (speed) ซึ่งคำสั่งอาจไม่ได้ครบทั้ง 3 ปัจจัย

- Limit order กำหนดปริมาณ (quantity) และราคา (price) แต่ไม่ระบุระยะเวลา (speed) จะซื้อต่อเมื่อเงื่อนไขปริมาณ-ราคาตรงตามที่ต้องการเท่านั้น

- Market order กำหนดปริมาณ (quantity) และระยะเวลา (speed) ว่าต้องซื้อทันที โดยราคา (price) เป็นเรื่องสำคัญรองลงมา เช่น เราอาจยอมซื้อ 10 หุ้นที่ราคาแต่ละหุ้นต่างกันได้

- At-the-open (ATO), At-the-close (ATC) order ในตลาดที่มีเวลาเปิดปิด จะกำหนดให้ซื้อตอนตลาดเปิดหรือปิด (กำหนด quantity + speed) ตามราคาตอนเปิดหรือปิด (price เป็นเรื่องรอง)

- Immediate-or-cancel (IOC) order กำหนดให้ซื้อทันที (speed) เฉพาะราคาที่กำหนด (price) แต่จำนวนเอาเท่าที่มีก็พอ (quantity)

- Fill-or-kill (FOK) order กำหนดให้ซื้อตามราคา ปริมาณ และเวลาที่กำหนด (price +quantity + speed) หากไม่ได้ให้ยกเลิกทั้งออเดอร์ไปเลย

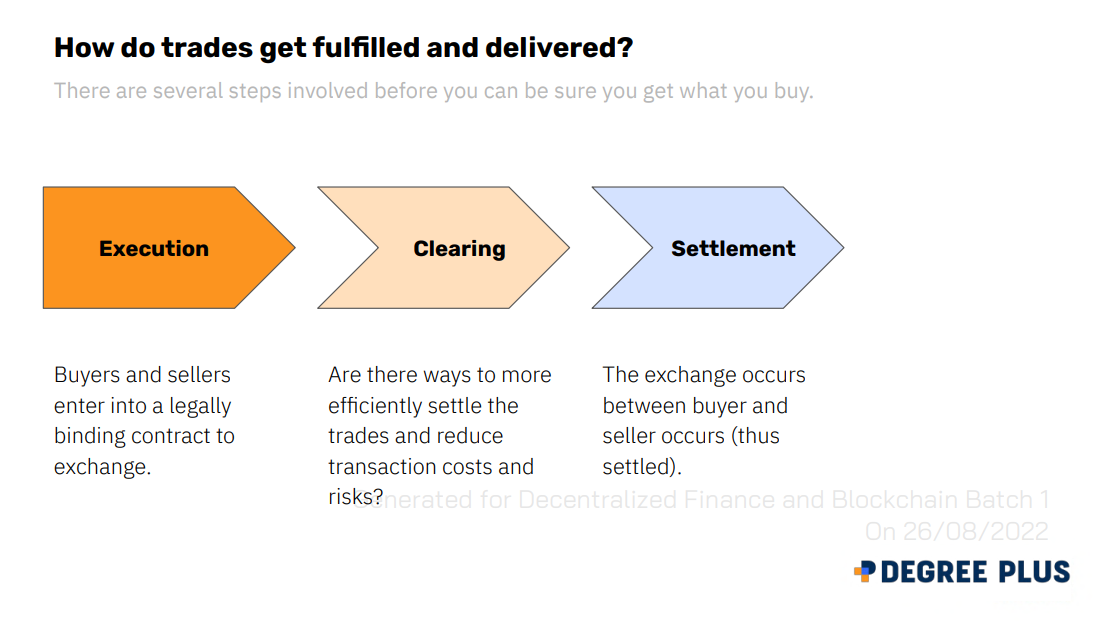

Clearing and Settlement

ในการซื้อขายทำธุรกรรมใดๆ มีกระบวนการสำคัญอยู่ 2 อย่างคือ เจรจาคำสั่งซื้อขาย (execution of order) และส่งมอบสินค้า-เงิน (settlement) ซึ่งมีคุณลักษณะ 2 อย่างดังนี้

1. execution กับ settlement ไม่จำเป็นต้องเกิดขึ้นพร้อมกัน

หากเราไปซื้อของที่ร้านค้า เราถามราคาสินค้า ต่อรองกับคนขาย บอกจำนวนที่ต้องการ คนขายบอกว่ามีสินค้าตามต้องการ (execution) กระบวนการที่ตามมาคือคนขายยื่นสินค้าให้เรา เราจ่ายเงินทันที (settlement) จะเห็นว่ากระบวนการเกิดขึ้นต่อเนื่องกันแล้วจบลงทันที

แต่การซื้อขายจากระยะไกล (เช่น การซื้อของข้ามประเทศ ซื้อของออนไลน์ ซื้อหุ้นหรือสินทรัพย์) กระบวนการ execution กับ settlement ไม่จำเป็นต้องเกิดขึ้นพร้อมกันเสมอไป เช่น เจรจาซื้อวันนี้ ส่งมอบของให้กันอีก 1 เดือนให้หลัง

2. settlement ไม่จำเป็นต้องจับคู่กับ execution ทีละธุรกรรม

ในการซื้อขายแบบเจอหน้า การจับคู่ execution กับ settlement มักเกิดขึ้นแบบ 1:1 หรือเรียกว่า gross settlement ทุกธุรกรรมจะจ่ายเงิน-ส่งมอบแยกขาดจากกัน

แต่ในตลาดที่มีปริมาณคำสั่งซื้อจำนวนมากๆ การจับกลุ่มทำ settlement กัน (เรียกว่า net settlement) อาจมีประสิทธิภาพมากกว่า เพราะถ้าสินค้าเดียวกัน มีคำสั่งฝั่งซื้อมาพร้อมกับคำสั่งฝั่งขาย สิ่งที่เราต้องส่งมอบจริงๆ คือปริมาณที่หักลบกันแล้ว (net amount) ช่วยให้ขนส่งสินค้าง่ายกว่า เช่น ซื้อข้าว 100 กระสอบ มาคู่กับขายข้าว 80 กระสอบ เราขนข้าวจริง 20 กระสอบ 1 เที่ยวพอ ไม่ต้องขน 180 กระสอบ 2 เที่ยว

จากปัจจัยทั้ง 2 ข้อทำให้เกิดกระบวนการตรงกลางที่เรียกว่า clearing แทรกเข้ามา ช่วยให้การทำธุรกรรมจำนวนมากๆ มีประสิทธิภาพมากขึ้น เพราะรวมคำสั่งซื้อแล้วมาหักลบกลบกันก่อนส่งมอบสินค้าจริงๆ ได้

อย่างไรก็ตาม กระบวนการ clearing & settlement ที่ไม่ได้ทำ gross settlement ทุกธุรกรรม (เพื่อแลกกับ efficiency ที่ดีขึ้นในภาพรวม) มีข้อจำกัดเรื่องความเสี่ยงที่อาจเกิดจากการชะลอธุรกรรม เช่น ตกลงกันตอนเช้าว่าจะซื้อของ X ที่ราคา Y แต่ตอนเย็น ผู้ซื้อโดนขโมยเงิน เสียพนัน ขอไม่ซื้อแล้ว หรือผู้ขายเกิดสินค้าหมด ธุรกรรมก็ต้องยกเลิกไป อีกฝ่ายก็เสียหาย

ตรงนี้จึงต้องมี “คนกลาง” ขึ้นมาช่วยลดความเสี่ยงระหว่างผู้ทำธุรกรรมทั้ง 2 ฝั่ง (counterparty) ได้แก่

- clearinghouse เข้ามาจัดการคำสั่งซื้อ (clearing)

- depository เข้ามาจัดการสินค้า (ในที่นี้คือหลักทรัพย์) ว่ามีอยู่จริงๆ ไม่ใช่เจรจาซื้อขายเสร็จแล้วไม่มีสินค้า

ในอดีตเราต้องใช้ “คนกลาง” เป็นหน่วยงานกลางแบบรวมศูนย์มาแก้ไขปัญหาข้างต้น เหตุเพราะข้อจำกัดทางเทคโนโลยีการส่งข้อมูล แต่เมื่อเทคโนโลยีพัฒนาขึ้น เราก็อาจกระจาย (decentralize) งานบางส่วนออกไปได้